Wat gaan de spaarrentes doen? Die vraag leeft bij veel spaarders. Op deze pagina proberen wij elke maand antwoord te geven op die vraag met een onderbouwde voorspelling. Onderstaande - meest recente - spaarrente verwachting is gepubliceerd op 3 november 2025.

vergelijk de actuele spaarrentes

Spaarrente verwachting november 2025

Op basis van de ontwikkelingen zoals verder op deze pagina beschreven, hebben wij de volgende voorspellingen voor de spaarrente:

- Korte termijn spaarrenteverwachting (november 2025) voor de vrij opneembare, variabele spaarrente:

- Wij verwachten dat de (gemiddelde) variabele spaarrentes in november 2025 ongeveer gelijk zullen blijven of nog heel licht zullen dalen. Veel banken in de top van de rentelijstjes hebben al renteverlagingen doorgevoerd naar aanleiding van de laatste renteverlagingen van de ECB. Wij verwachten dat een aantal banken de rente nog wel iets zal verlagen, maar dat veel banken de rente in november niet zullen wijzigen.

- Lange termijn spaarrenteverwachting (komende 12 maanden) voor de variabele spaarrente:

- Wij verwachten dat de (gemiddelde) variabele spaarrentes tussen nu en november 2026 zullen dalen met ongeveer 0,15%. Er is nog wel veel onzekerheid, met name vanwege het beleid van de regering Trump in de VS en alle onzekerheden die daarmee samenhangen.

- Korte termijn deposito rente verwachting (november 2025):

- Wij verwachten dat de depositorentes in de komende maand ongeveer gelijk zullen blijven (gemiddeld).

- Lange termijn deposito rente verwachting (komende 12 maanden):

- Wij verwachten dat zowel de kortlopende als de langlopende deposito’s (gemiddeld) in het komende jaar een daling van rond de 0,10% zullen laten zien.

Onderbouwing van onze rente verwachting / voorspelling

Allereerst willen wij hierbij benadrukken dat het voorspellen van de rente verschrikkelijk moeilijk is. Er zijn zoveel factoren van belang, dat onze voorspellingen (helaas) lang niet altijd uit komen. Toch vinden wij het leuk en interessant om iedere maand een poging te wagen. Zie onze voorspellingen daarom zeker niet als advies maar als een poging om in de toekomst te kijken.

We beschrijven hieronder allereerst de factoren die van groot belang zijn op de ontwikkeling van de spaarrente. We beschrijven daarbij wat er de laatste tijd gebeurd is en geven een voorspelling voor de komende tijd. De ontwikkeling met betrekking tot de volgende factoren leiden tot de voorspelling bovenaan deze pagina:

- Inflatie

- Rente ECB

- Ontwikkeling van de marktrentes

- Concurrentie tussen banken

1. Inflatie

Bij de inflatie kijken we naar Nederland en Europa.

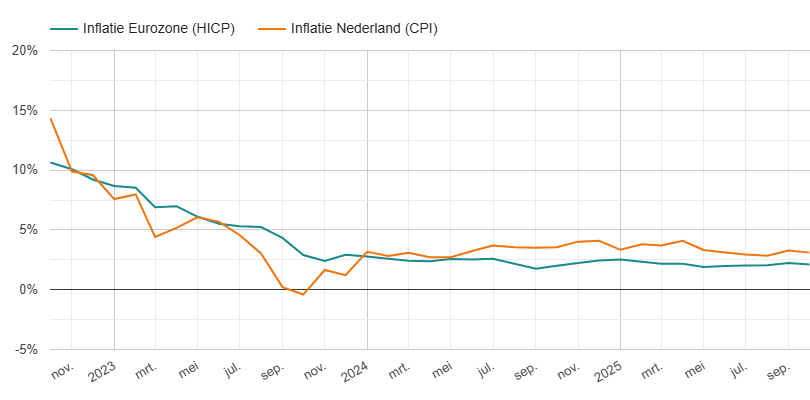

- De Nederlandse inflatie over oktober 2025 kwam - op basis van voorlopige cijfers - uit op 3,1%.

- De Europese inflatie over oktober 2025 kwam - eveneens op basis van voorlopige cijfers - uit op 2,1%.

- De Nederlandse inflatie was in oktober een stukje lager dan in september. Met 3,1% ligt de inflatie in Nederland nog steeds een stuk hoger dan gewenst en ook veel hoger dan de gemiddelde inflatie in Europa. De gemiddelde Europese inflatie ligt momenteel met 2,1% net boven het gewenste niveau van de Europese Centrale Bank (ECB). De ECB kijkt bij het bepalen van de rentes met name naar de Europese inflatie.

- Wij verwachten dat de inflatiecijfers in Nederland in de komende tijd wat verder zullen dalen en dat de gemiddelde inflatie in Europa in de komende tijd ruwweg gelijk zal blijven. Voor de wat langere termijn is het volstrekt onduidelijk wat er gaat gebeuren. Dit hangt o.a. af van het beleid van de regering Trump. Wat zijn de werkelijke gevolgen van het instellen van de importtarieven? Wat gebeurt er met de economische groei? Het is onmogelijk om een voorspelling van inflatiecijfers te maken zolang volstrekt onduidelijk is wat de gevolgen zijn van het beleid van de regering Trump.

Bron: Global-rates.com

2. Rente ECB

De rente die de ECB doorberekent aan banken is een zeer belangrijke maatstaf voor de spaarrentes die spaarbanken vergoeden aan hun klanten.

- Sinds juli 2022 heeft de ECB (Europese Centrale Bank) de rente snel verhoogd, in de strijd tegen de hoge inflatie. Op 6 juni 2024 maakte de ECB de eerste renteverlaging sinds 2016 bekend (van 4,00 naar 3,75%) waarna de centrale bank de rente in zowel september, oktober, december (allen 2024) en januari, maart, april en juni 2025 met telkens een kwart verlaagd heeft naar inmiddels 2,00%.

- Omdat de Europese gemiddelde inflatie gedurende 2024 langzaam daalde naar het gewenste niveau van 2%, achtten economen de kans heel groot dat de ECB de rente in 2025 snel verder zou verlagen. Verschillende Europese economieën beginnen behoorlijk te vertragen en de ECB wil door het verlagen van de rente de economie een stimulans geven. Maar er zijn verschillende Europese landen - waaronder Nederland! - waarbij de inflatie al geruime tijd fors boven de gewenste 2% ligt. Bovendien is er onzekerheid over de gevolgen van de inportheffingen van de VS die voor een snelle stijging van de inflatie kunnen zorgen. De meeste economen verwachten dat de Europese rente nog wat verder verlaagd zal worden, maar de vraag is hoeveel ruimte voor verlaging er is. Het totaal aantal verlagingen in de komende jaren zal dan ook sterk afhangen van de ontwikkeling van de inflatiecijfers en de mogelijke handelsoorlog met de VS.

- Wij verwachten dat de ECB in het komende jaar de rente nog wat verder zal verlagen. In totaal met naar verwachting 0,25 procent. Maar dit is dus sterk afhankelijk van hoe de inflatie zich in de komende tijd zal ontwikkelen. Mocht de inflatie toch weer verder stijgen, dan is de kans groot dat de ECB de rente minder snel zal verlagen. Naast de inflatie hebben we natuurlijk te maken met allerlei internationale onzekerheden. Die kunnen de boel in het komende jaar behoorlijk in de war gooien. Hoe, dat is nu nog niet te voorspellen.

3. Ontwikkeling van de marktrentes

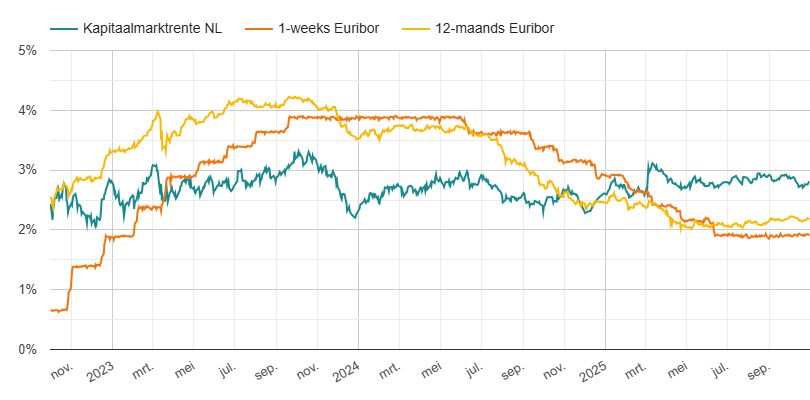

Voor de ontwikkeling van de marktrentes kijken we naar de kapitaalmarktrente (Nederlandse 10-jaars staatslening) en de Euribor rentes. Vaak zien we dat de spaarrentes zich in dezelfde richting ontwikkelen als de marktrentes, maar dan wel met een vertraging van een aantal maanden.

- In de eerste maanden van 2025 zijn de Euribor rentes aanzienlijk gedaald. Maar de laatste maanden zijn de Euribor rentes heel stabiel. De Nederlandse kapitaalmarktrente is sinds begin 2024 behoorlijk gestegen. Maar ook de kapitaalmarktente is de laatste maanden redelijk stabiel. De grilligheid van de laatste jaren - waarbij we zelfs een periode hadden dat de Euribor rentes (korte rentes) een stuk hoger waren dan de Kapitaalmarktrente (lange rente) - lijkt momenteel even voorbij.

- De kortlopende Euribor rente (1-weeks Euribor) reageert heel snel als de ECB de rente wijzigt. Na de laatste renteverlaging zagen we de 1-weeks Euribor rente met ongeveer 0,25% dalen.

- De gemiddelde variabele spaarrentes zijn de laatste jaren fors gedaald. De laatste maanden neemt het aantal dalingen snel af. Er blijft een fors verschil tussen de toppers in de markt en de Nederlandse grootbanken (ING, ABN AMRO, Rabobank, ASN). Waar de hoogste rentes momenteel nog steeds rond de 2,0% liggen, mag je bij de Nederlandse grootbanken blij zijn als je over je spaargeld een vergoeding ontvangt van 1,4%...

- Bij de deposito rentes zien we de laatste weken nog wel regelmatig rentewijzigingen langskomen. Het gaat vooral om renteverlagingen, maar we zien dat een aantal banken ook renteverhogingen doorvoeren. Dit doen ze vooral om bovenaan te komen te staan in de rentelijstjes om zo extra spaargeld binnen te halen. Een deposito is in deze tijd zeker een interessante optie om wat meer rente te ontvangen.

- Wij verwachten dat de marktrentes in de komende tijd redelijk stabiel zullen blijven. Maar de onzekerheid rond het beleid van de regering Trump kan de rentes zo maar weer in beweging zetten. Zo lang onzeker is wat de gevolgen zijn van de importtarieven op zowel de inflatiecijfers als de economische groei, is van alles mogelijk...

Bron: Global-rates.com

4. Concurrentie tussen banken

- In de top van de rentelijstjes is de concurrentie momenteel groot.

Vrijwel alle banken in de top 10 van spaarrekeningen hebben de rente in de afgelopen 6 maanden verlaagd. Een aantal banken zelfs meerdere malen. Dit is logisch aangezien zij de ECB rente scherp in de gaten houden en die is in de eerste helft van 2025 in stapjes van 0,25% snel verlaagd. Een aantal banken met de hoogste spaarrente volgen de rente van de ECB zelfs volledig. Bijv. Scalable en Trade Republic geven exact dezelfde rente die de ECB aan banken verstrekt. Ook na de renteverlaging van de ECB begin juni 2025, zagen we dat deze banken direct de lagere rente doorberekenden in hun spaarrentes. Ook andere banken in de top van de rentelijstjes hebben de spaarrente inmiddels verder verlaagd. Bijzonder is daarom dat de nummer 1 in de markt voor spaarrekeningen zonder voorwaarden - Bigbank - de rente in september juist wat verhoogde. Weliswaar maar met 0,05% (van 2,05 naar 2,10%), maar toch een opvallende stap. - Het grootste gedeelte van het spaargeld van Nederlandse huishoudens staat nog steeds bij de Nederlandse grootbanken (ING, Rabobank, ABN AMRO en ASN Bank (voorheen SNS Bank / Volksbank)).

Deze grootbanken concurreren helaas nauwelijks met elkaar. Ze bieden veel te lage spaarrentes en komen daarmee weg omdat het overgrote deel van de Nederlanders toch niet overstapt naar een andere bank met een hogere spaarrente. Dit blijkt ook uit het onderzoek dat de ACM heeft uitgevoerd. Je zou verwachten dat deze banken nog geen renteverlagingen door zullen voeren: de spaarrente die ze aanbieden is tenslotte al erg laag. Toch hebben we gezien dat deze banken in de afgelopen maanden ook hun rentes verlaagd hebben. Sparen bij de Nederlandse grootbanken blijft daardoor een slecht idee als je op zoek bent naar een redelijk rendement op je spaargeld. - We zien daarnaast dat verschillende banken met vaak tijdelijke actierentes komen. Let er wel op dat die acties niet altijd voor alle spaarders gelden. Soms geldt de hogere spaarrente alleen voor nieuwe spaarders. Of voor extra stortingen.

- Wij verwachten dat bovenstaande ontwikkeling in de komende maanden doorzet. Dat wil zeggen:

- forse concurrentie tussen buitenlandse banken,

- waarbij we zeker nog nieuwe banken zullen zien verschijnen op de Nederlandse spaarmarkt,

- terwijl de Nederlandse grootbanken de rentes zoveel mogelijk ongemoeid zullen laten.

Er zijn uiteraard nog meer factoren van belang - denk aan internationale ontwikkelingen zoals (handels)oorlogen, financiële crises en geopolitieke spanningen en bijv. de ontwikkeling van de overheidsschulden. Toch geven bovenstaande factoren in onze ogen een prima basis om tot een voorspelling over de rente in de toekomst te komen.

Deze voorspelling / renteverwachting is gemaakt door Roland Bieleveldt op 3 november 2025

Toelichting op deze analyse

Wij krijgen veel vragen en reacties van bezoekers van VanSpaarbankVeranderen.nl. Daarbij zitten vaak vragen als:

- Wat gaan de spaarrentes doen?

- Wanneer gaan de spaarrentes stijgen?

- Wanneer gaan de spaarrentes dalen?

- Waarom verhoogt mijn bank de spaarrentes niet?

Die vragen zijn voor ons een goede reden om elke maand een voorspelling te geven over de spaarrente ontwikkeling. Zoals je bij de verwachtingen ziet kijken we bij het samenstellen van onze spaarrente verwachting naar 4 onderwerpen:

- Inflatie

- Rente ECB

- Ontwikkeling van de marktrentes

- Concurrentie tussen banken

Waarom zijn deze onderwerpen van belang voor de spaarrente? Wat bedoelen we er eigenlijk mee? Dat leggen we graag verder uit!

Inflatie & spaarrente

Wat is inflatie ook alweer? Het inflatiecijfer staat voor de ontwikkeling van het niveau van de consumentenprijzen. Het geeft aan hoe de prijzen van een bepaald pakket aan uitgaven zich ontwikkeld hebben, gemeten in vergelijking met de prijzen van een jaar eerder. Inflatie betekent in feite dat jouw euro's minder waard worden: je kunt van dezelfde hoeveelheid euro's minder kopen dan voorheen.

Geld dat op een spaarrekening staat wordt door de inflatie dus eigenlijk steeds een beetje minder waard. De economische theorie zegt dat de spaarrente die de bank betaalt hoger hoort te zijn dan de inflatie. Als dat niet zo is levert de spaarder in feite waarde in door zijn geld niet nu uit te geven, maar te reserveren voor later.

In de praktijk weten we inmiddels dat het lang niet altijd zo is dat de spaarrente hoger is dan de inflatie. Was het maar waar! Toch geven de inflatiecijfers over een langere periode bekeken wel een beeld van de rente die een spaarder zou mogen verwachten.

ECB rente & de spaarrente

Banken verdienen aan spaargeld dat hen is toevertrouwd door het weg te zetten tegen een hoger rendement. Dat is wat banken doen: geld aantrekken en uitzetten. Het wegzetten van geld in bijvoorbeeld leningen of hypotheken levert altijd een vorm van risico op voor de bank. Soms wordt een lening immers niet terugbetaald. Daarom is de rente op leningen en hypotheken hoger dan de spaarrente. Het verschil in de ontvangen en betaalde rentepercentages is de rentemarge van de bank.

Nu kunnen banken overtollig geld risicoloos onderbrengen in een depositofaciliteit bij de Europese Centrale Bank (ECB). Ze krijgen dan van de ECB rente over het geld dat op die depositofaciliteit is gestald. Het rentetarief voor die 'deposit facility' geeft dan ook een aardige indicatie van wat de spaarrente zou mogen zijn. De bank loopt immers geen risico over deze manier van geld wegzetten.

Marktrentes & de spaarrente

Met marktrentes bedoelen we verschillende tarieven die bepaald worden door vraag en aanbod op de financiële markten. Er zijn verschillende marktrentes waar wij naar kijken:

- Kapitaalmarktrente

De kapitaalmarkt - dat is de financiële markt waar het gaat om geld voor de lange termijn. We kijken voor de kapitaalmarktrente altijd naar de Nederlandse 10-jaars staatslening. Daarbij draait het om het effectieve rendement op de 10-jaars staatsobligatie: de rente plus het koersrendement. Hier leggen we daar meer over uit: Kapitaalmarktrente, wat is dat eigenlijk?

Duidelijk is dat het bij de kapitaalmarktrente om de lange termijn gaat. Dat zorgt ervoor dat dit tarief meer gebruikt wordt voor voorspellingen over de hypotheekrente dan over de spaarrente. Toch is het ook voor de echt lange termijn deposito's een relevante indicator. - Geldmarktrente

Op de geldmarkten gaat het om geld voor veel kortere termijnen dan op de kapitaalmarkt. Wij kijken voor de geldmarktrente naar de Euribor-tarieven. Wat is Euribor? De term is een afkorting voor EUropean InterBank Offered Rates. Het is het gemiddelde rente tarief waartegen een selectie van banken elkaar kortlopende leningen in euro's verstrekt.

Er zijn diverse Euribor-tarieven met verschillende looptijden, van 1 week tot 12 maanden. Wij kijken naar de twee uitersten.

- Korte Euribor: de 1-weeks Euribor

De ontwikkeling van dit tarief geeft een idee over de richting van de spaarrente op vrij opvraagbare spaarrekeningen. - Langere Euribor: de 12-maands Euribor

De 12-maands Euribor geeft een indicatie van de richting waarin de rente voor een 1-jarig deposito zich zal ontwikkelen.

- Korte Euribor: de 1-weeks Euribor

Concurrentie tussen banken & de spaarrente

De rentes die een bank in rekening brengt (hypotheekrente en leenrente) en vergoedt (spaarrente en depositorente) zijn altijd een keuze van de bank zelf. Het rentebeleid is een belangrijk onderdeel van het totale bankbeleid. Dat beleid is niet openbaar, we kunnen er alleen maar naar gissen aan de hand van de rentes die gepubliceerd worden. De keuzes die een bank maakt bij het bepalen van de rentetarieven worden bijvoorbeeld beïnvloed door:

- marktrentes (zie boven)

- rentemarge & risico's (zie boven)

- concurrentie overwegingen

Voor de ene bank zijn de concurrentie overwegingen belangrijker dan de andere.

Onbekende banken

Een onbekende bank die graag spaargeld wil aantrekken zal iets opvallends moeten doen om dat te realiseren. De meest opvallende stap die ze kunnen zetten is het aanbieden van de hoogste spaarrente. Daarmee komt de bank dan bovenaan in de vergelijking van spaarrekeningen of deposito's, dé manier om op te vallen bij spaarders.

Banken in het buitenland

In de loop der jaren zijn er in de vergelijkingen van spaarrekeningen en deposito's steeds meer banken in andere Europese landen verschenen. Deze banken in het buitenland moeten een serieuze spaarrente bieden, anders zullen weinig Nederlandse spaarders spaargeld bij hen onderbrengen.

Buitenlandse spaargarantie

Het geld gaat immers naar het buitenland, dat levert vaak al enige onzekerheid op - ook al zijn het allemaal banken in lidstaten van de Europese Unie (EU) die daarmee onder een depositogarantiestelsel vallen met dezelfde dekking als de Nederlandse spaargarantie. Dus moet de rente wel heel aantrekkelijk zijn.

Nederlandse grootbanken

De Nederlandse grootbanken (ABN Amro, ING, Rabobank en Volksbank (moeder van SNS, ASN Bank en RegioBank) doen hier niet aan mee. Zij hebben een enorm klantenbestand van mensen die er een betaalrekening aanhouden en vaak ook een spaarrekening. Geld dat ze apart willen zetten boeken ze eenvoudig over van hun betaal- naar hun spaarrekening bij diezelfde grootbank. Vervolgens kijken ze er vaak niet meer naar om, het geld blijft staan waar het staat. Het is voor de grootbanken dus gemakkelijk om een grote rentemarge te realiseren op dat spaargeld: de meeste klanten halen het er toch niet weg.

Kleinere Nederlandse banken

Dan zijn er nog de kleinere banken in Nederland. Die geven vaak niet de allerhoogste spaarrentes, maar een ruim hogere rente dan de Nederlandse grootbanken. Daarmee hopen ze spaarders aan te trekken die graag met Nederlandse garantie willen sparen, maar geen genoegen nemen met de lage spaarrente van hun huisbank.